Алмазу 25 лет. Работает в небольшой компании, получая стабильную зарплату. О старости пока не задумывается. Он не знает, когда и какую будет получать пенсию, сколько сейчас отдает государству, как обеспечить себе безбедную старость при нынешних доходах. В Алмазе узнает себя почти каждый молодой кыргызстанец. Разбираемся, как устроена пенсионная система страны.

Ежемесячно каждый работающий кыргызстанец отчисляет государству 10% от своей зарплаты на свою будущую пенсию. 8% из них уходят в Пенсионный фонд и 2% — в Государственный накопительный пенсионный фонд. В чем разница и зачем их делить, разберем ниже. Кроме этого, работодатель перечисляет за своего работника еще 17,25% от суммы его зарплаты. 15% из них идут в Пенсионный фонд, 2% — в Фонд обязательного медицинского страхования, 0,25% — в Фонд оздоровления трудящихся.

До 2010 года в Кыргызстане действовала только солидарная пенсионная система, при которой гражданин отдавал (и до сих пор отдает) 8% от своей зарплаты государству (Пенсионный фонд), а оно выплачивает эти деньги пенсионерам. Другими словами, работающее население обеспечивает пенсионеров. В старости его будет «кормить» следующее поколение. Деньги граждан попадают в общую казну, из которой выплачиваются пенсии.

Размер пенсий при солидарной системе зависит от размера отчислений в Пенсионный фонд и от инфляции. Государство обеспечивает минимальной пенсией любого гражданина, вне зависимости от того, сколько он проработал до достижения пенсионного возраста. Сейчас она составляет 1800 сомов. Чем больше трудовой стаж, тем большую по размеру пенсию получает человек.

Слабой стороной солидарной системы является то, что гражданин зависит от состояния экономики страны на момент достижения пенсионного возраста. Именно с этим столкнулись нынешние пенсионеры, которые, имея 30-40-летний стаж, получают по 4-5 тысяч сомов пенсии. С развалом Союза у государства физически не было возможности выплачивать достойную пенсию.

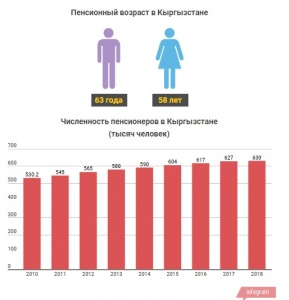

Может случиться и так, что число пенсионеров сравняется или превысит работающее население. В таком случае, при грубом расчете, один пенсионер будет получать 8% от зарплаты одного работающего гражданина.

С 2010 года в Кыргызстане в дополнение к солидарной введена накопительная пенсионная система. Теперь каждый работающий гражданин отдает еще 2% от своей зарплаты в Государственный накопительный пенсионный фонд. Эти деньги будут оставаться лично за гражданином, а не перечисляться в общую казну. Человек сам будет копить себе на пенсию. Таким образом, в Кыргызстане в настоящий момент действует смешанная солидарно-накопительная система.

Преимущество накопительной системы в том, что Накопительный фонд не просто сберегает деньги граждан, но и приумножает их, вкладывая в разные финансовые инструменты. В ближайшее время правительство планирует разрешить гражданам самим решать, кому доверить деньги Накопительного фонда – государственному фонду или частным компаниям. Но в КР сегодня работает всего один негосударственный накопительный пенсионный фонд — «Кыргызстан».

В отличии от государственного частный фонд имеет право вкладывать деньги граждан в большее число финансовых инструментов и, соответственно, приумножать капитал. Единственное, в первом случае деньги находятся под гарантией государства, во втором – частной компании. В мировой практике пенсионными накоплениями граждан чаще всего занимаются частные фирмы.

Помимо солидарно-накопительной системы в Кыргызстане действует добровольная индивидуальная накопительная система. Название говорит само за себя – этот вид не является обязательным, граждане могут копить дополнительные средства на свою старость.

Более широкие возможности для добровольного накопления на пенсию предлагает частный фонд «Кыргызстан». Граждане сами выбирают, когда им выходить на пенсию. Например, по программе «Пенсионный полис» можно за 10 лет накопить 1 млн сомов (по 8333 сома ежемесячно) и в следующие 10 лет получить обратно 2,3 млн сомов – по 19 тысяч в месяц. Условно, начав копить в 20 лет, к 30 годам уже можно выйти на пенсию. Услугами фонда в настоящее время пользуется около 2 тысяч человек.

В чем слабость пенсионной системы Кыргызстана?

Есть несколько серьезных проблем:

- Миграция. До 1 млн молодых кыргызстанцев находится за рубежом, не отчисляя деньги в Соцфонд. В старости на родине как и все остальные они будут получать пенсию, но лягут большим бременем на молодое поколение. В случае, если в будущем государство полностью перейдет на накопительную систему, нынешние мигранты останутся вообще без пенсий.

- Теневая экономика. Многие кыргызстанцы получают зарплату «в конвертах», не отчисляя 10% на свою будущую пенсию. 66% населения проживает в сельской местности, а фермеры не имеют стабильного заработка, чтобы делать отчисления на пенсию. В 2012 году вклад крестьян в Пенсионный фонд составлял 1%, тогда как они же получали 36% общего объема пенсий.

- Стареющее население. Уже сейчас на одного пенсионера приходится 1,2 работающих человека. При таком положении дел содержание пенсионеров становится непосильным бременем для занятых, работающее население уже не в состоянии обеспечивать постоянно растущее число пенсионеров.

Что делать?

- И работникам, и работодателям — соблюдать законы Кыргызстана. Выплачивать зарплату «открыто», отчислять положенные проценты в Соцфонд. От этого зависит пенсия нынешних пенсионеров и самих плательщиков.

- Диверсифицировать сбережения – не класть все яйца в одну корзину. Копить в депозитах, ценных бумагах, пенсионных фондах, в бизнес-активах.

Ссылка на источник: https://rus.azattyk.org/a/kyrgyzstan-pension-system/29206382.html

![]()